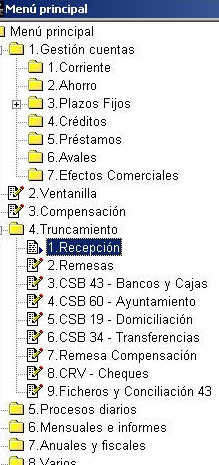

Operaciones de truncamiento

¿Qué es el truncamiento?

Según consta en la web del Banco de España el truncamiento:

«Supone la posibilidad de sustituir los documentos originales por registros informáticos para su cobro a través de los sistemas de pagos«.

En particular, es un procedimiento por el que la entidad tomadora de un documento transmite a la entidad librada la información relevante sobre este, sin que sea necesario enviar el documento original truncado para llevar a cabo la operación.

Se pueden truncar los documentos, como cheques, pagarés de cuenta corriente o pagos domiciliados, que se emiten por importe igual o inferior al denominado «límite de truncamiento».

¿Qué ficheros podemos truncar ?

Mediante el truncamiento se tratarán los ficheros de:

- Abonos (AEB 34 y SEPA)

- Cargos (AEB 19 y SEPA)

- Cargos Norma 15

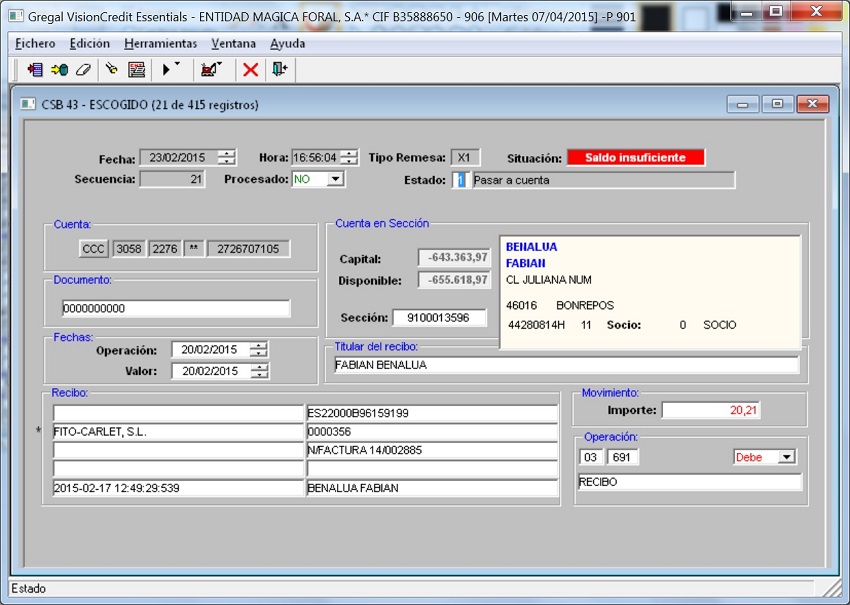

- Comunicación (AEB 43)

- Abonos

- Cargos

- Conciliar

- Para operar con doble cuenta

- Ayuntamientos (AEB 60)

- Cheques y compensación

- Recaudación ejecutiva (AEB 63)

- Exportación comunicación Tesorería

- Cambio de domiciliaciones (AEB 72)

¿Qué acciones podemos hacer con los ficheros?

- Importación de ficheros de terceros: Recepción de ficheros (CSV,TXT, XML) generados por otras aplicaciones o la propia.

- Generación de ficheros desde VisionCredit: O bien la introducción manual o bien la emisión de transferencias, préstamos, ordenes de cobro, transferencias periódicas crean remesas para su modificación o exportación.

- Conversión: VisionCredit se constituye en un conversor de ficheros pudiendo importar ficheros en formatos obsoletos para generarlos en formatos actuales SEPA.Así pues podemos hacer uso de VisionCredit como un conversor de SEPA.

- Modificación: De los registros uno o uno o por selección.

- Exportación: De las remesas a formatos: TXT, XML, CSV,…

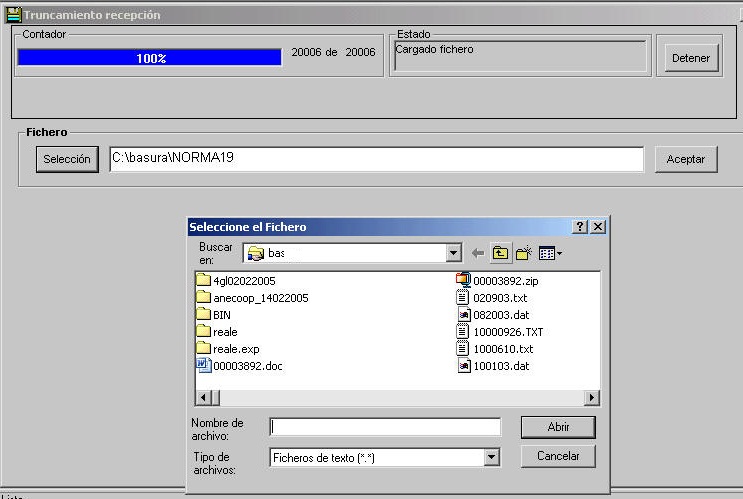

Truncamiento recepción

Programa servirá para incorporar cualquier fichero de domiciliaciones, cheques, transferencias,etc. …Mediante el botón ‘Selección’ se accede a la pantalla de selección del fichero que queremos incorporar.

Una vez seleccionado el fichero el programa detecta automáticamente que tipo de fichero estamos intentando incorporar.

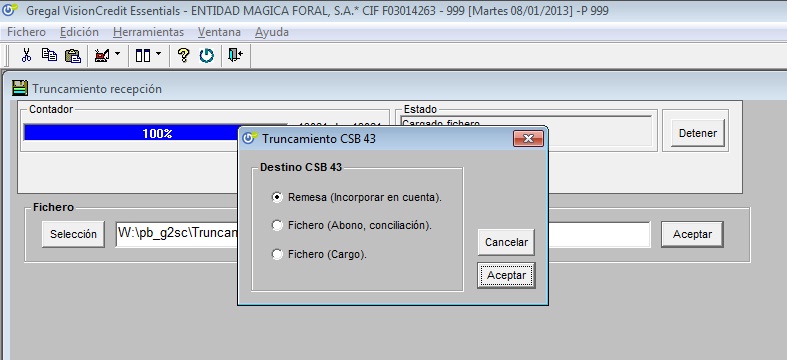

No obstante, en el caso concreto de los ficheros csb 43 la aplicación interrogará por el destino de la operación a realizar:

- Uso para doble cuenta,

- Destino como abonos,

- Destino como cargos.

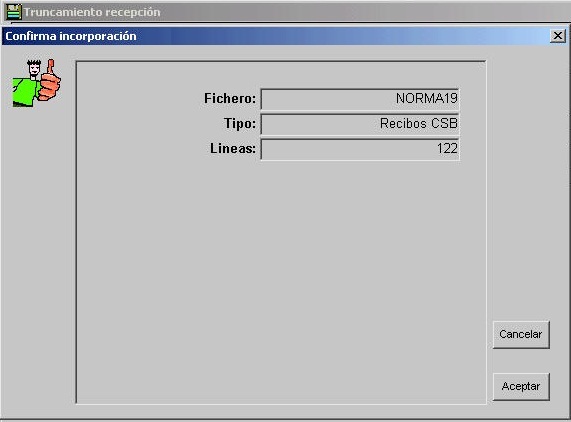

Al aceptar la operación se procede a la incorporación del fichero y se muestra una pantalla informativa del proceso una vez finalizado este.

En esta pantalla informa del tipo de fichero incorporado y el número de registros que lo componen.

SEPA cedentes y ordenantes

Para el caso concreto de los cargos AEB 19 en caso de crearse nuevos ordenantes o cedentes informará sobre este hecho y su número.

Para activar estas nuevas incorporaciones habrá que entrar en <Códigos>, <Códigos de truncamiento>, o , buscar los de estado incial y acitvarlos.

Recordando asignar la operación interna a los Cedentes.

¿Qué formatos AEB y SEPA aceptamos?

El software permite la recepción de los formatos:

- SEPA

- domiciliaciones

- Transferencias

- AEB

- 19 Adeudos domiciliaciones en soporte magnético.

- 19 v.14 Adeudos directos SEPA en fichero electrónico. Esquema Básica.

- 19 v.44 Adeudos directos SEPA en fichero electrónico. Esquema B2B.

- 34

- Ordenes para emisión de transferencias, nóminas, cheques, pagarés y pago certificado.

- v.11 Órdenes en fichero para emisión de transferencias SEPA.

- v.14 Órdenes en fichero para emisión de transferencias SEPA.

- 43 Información normalizada en cuenta corriente (barridos y doble cuenta).

- 60 Recaudación y otros ingresos municipales.

- 63 Recaudación ejecutiva.

¿Algún formato propio?

VisionCredit dispone de un formato propio para cargos y abonos masivos. La estructura consta de:

- 1 Seccion ,

- 2 Tipo proceso ,

- 3-6 número de socio,

- 7-14 documento,

- 15-22 fecha documento,

- 23-30 fecha vencimiento,

- 31 tipo de operación,

- 32-43 importe ,

- 44-73 texto,

- 74 83 cuenta,

- 84 Indicador de ptas/ euro «P» o «E» .

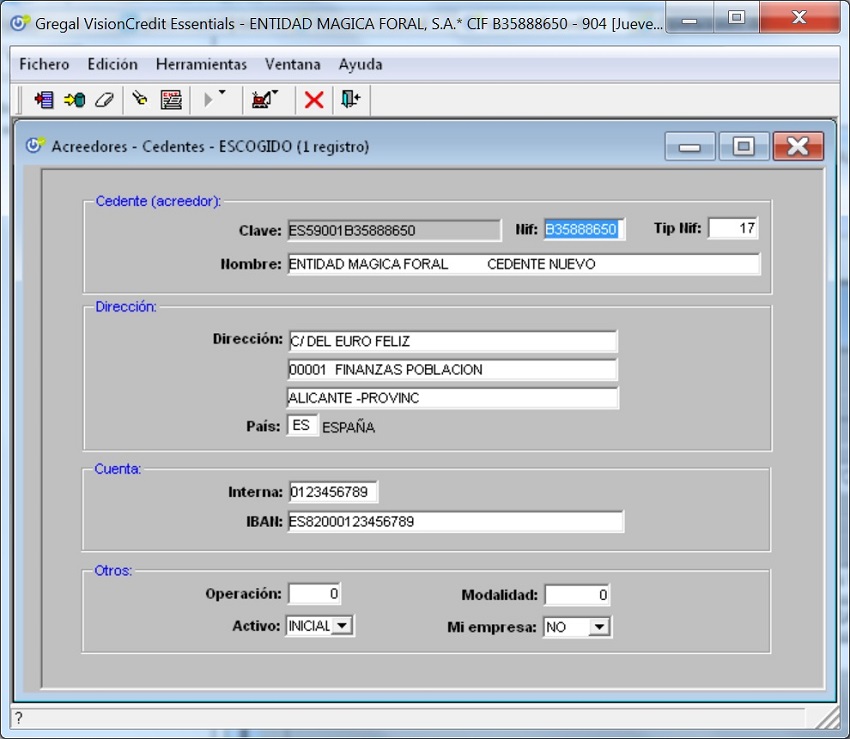

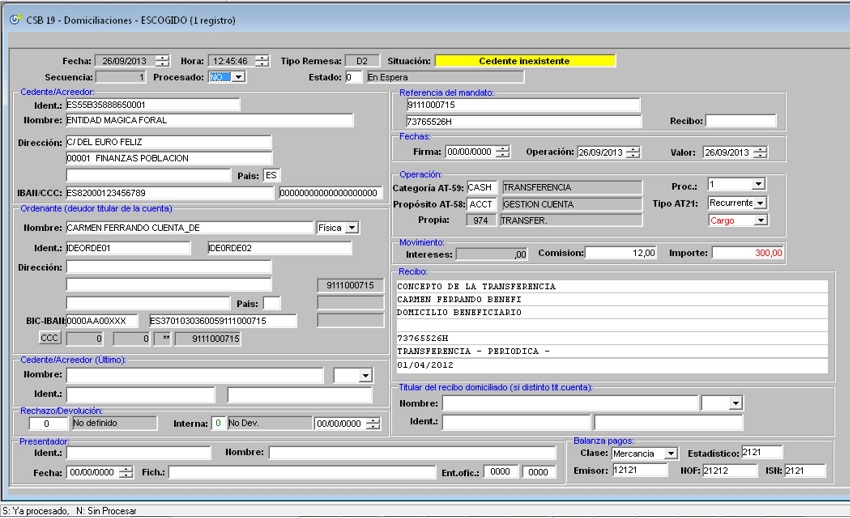

Cedente acreedor

Dentro de la gestión del AEB 19 – SEPA domiciliaciones, se entiende como cedente–acreedor: aquella organización o persona física que cobrará la remesa de cargos.

Siguiendo las recomendaciones SEPA el código de cedente estará formado pais- digitos de control – nif – sufijo de operación:

Ejemplo: España, NIF B3588650 y operación 001 el resultado será ES55b3588650001

Por cada cedente se dispondrá de dos cuentas:

- Cuenta interna,

- Cuenta IBAN externa.

Los estados en los que se puede encontrar un cedente son:

- Inicial,

- Bloqueado,

- Activo.

El campo operación que es el código de operación interno de la aplicación que se trasladará a la remesa AEB 19 cuando se cargue.

La modificación de este valor en la ficha cedente tendrá consecuencias en los ficheros de carga posteriores, nunca en los anteriores.

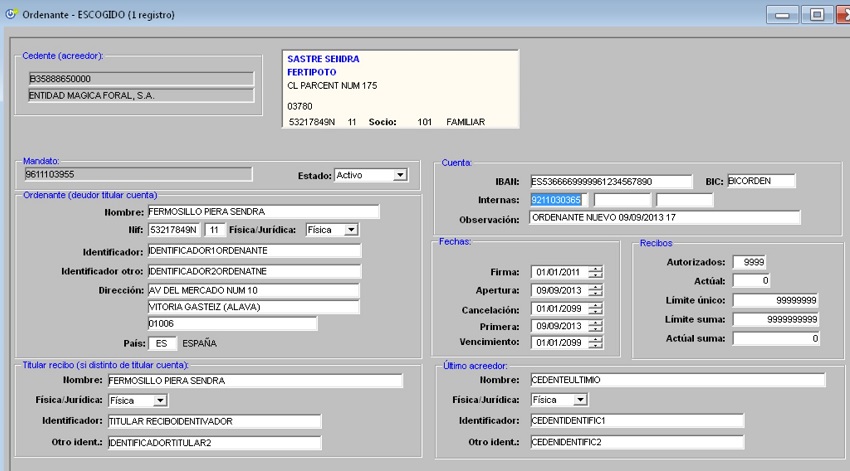

Ordenante

Los ordenantes, en la gestión de los cuadernos AEB 19 – Domiciliaciones SEPA, son los pagadores de la aplicación.

Las fichas de ordenantes corresponderían a los mandatos definidos en SEPA.

La clave estaría formada por la clave del cedente (cobrador) y la orden de mandato.

El proceso de creación puede ser manual o automático al recibir los ficheros AEB 19.

Para la creación automática se exige que el BIC de destino coincida con el configurado en la propia empresa (no tiene sentido crear ordenante externos).

Los estados por los que puede pasar un ordenante son:

- Incial,

- Activo,

- Bloqueado.

La cuenta IBAN corresponde a la que viaja en el fichero y la propia será sobre la que se hacen finalmente los movimientos de cargo.

Nota: La aplicación permite realizar tanto cargos como abonos usando AEB 19 y modificando los códigos de operación interna.

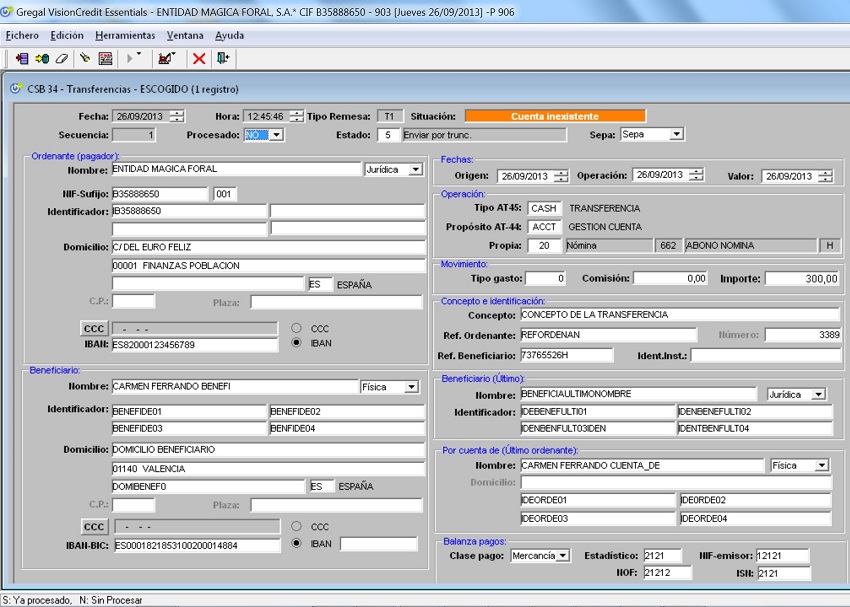

Transferencias y traspasos

El traspaso es la operación que permite el envío de dinero entre dos cuentas perteneciente a una misma entidad.

En la transferencia se realiza una transacción entre cuentas de diferentes entidades, será indiferente la titularidad de las cuentas.

Mediante ventanilla se pueden realizar ambas operaciones, para configurar una vez seleccionada <Operación> se pulsa y se comprueba o asignan los valores que dispararán estas acciones <Código de transferencias> y <Código de traspasos entre cuentas>.

Al realizar operaciones de transferencias por ventanilla además de cargar en la cuenta emisora (la que paga) abren diariamente por puesto de trabajo una remesa de transferencia en estado «enviar por truncamiento» que abonará a la cuenta destinataria y cargará en la cuenta externa de la entidad financiera donde se presente.

Otra manera de generar transferencias o traspasos es utilizando las transferencias periódicas.

Finalmente existe la posibilidad de crear remesas de transferencias manualmente.

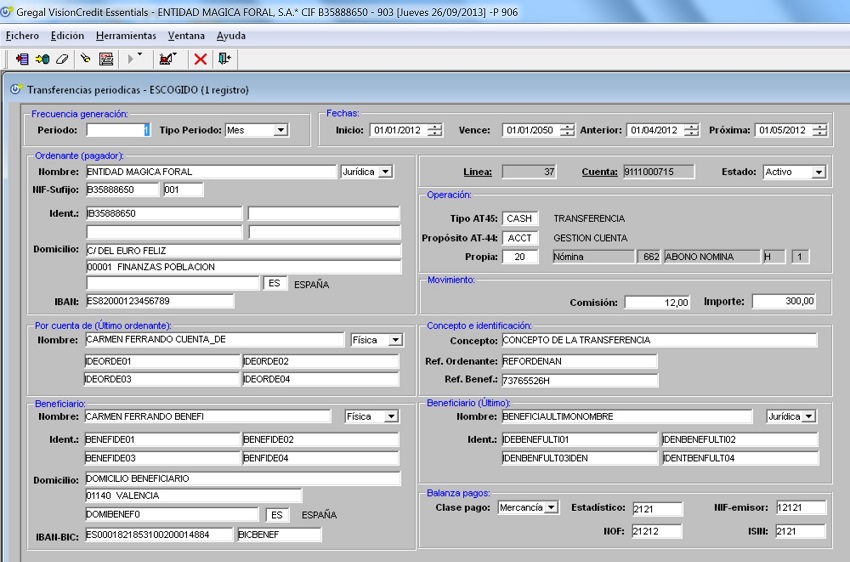

Transferencias periódicas

Las transferencias periódicas permiten hacen cargos en las cuentas de nuestros clientes y abonos en otras cuentas, sean estas de la propia empresa o de otras entidades financieras.Para dar una orden de transferencia entramos en Truncamientos, Transferencias Periódicas.

El aplicativo en Truncamiento, transferencias periódicos dispone de una mantenimiento de fichas para ordenar pagos reiterados hasta una fecha determinada.

- Periodo: Número cada cuantos periodos se genera una nueva orden de transferencia.

- Tipo de periodo:diario, semana, mes, año.

- Fecha de inicio y vencimiento:Intervalo de tiempo durante el que se realizan las transferencias.

- Fecha anterior y próxima,

- Última emisión y próxima,

- Línea:Junto a cuenta identifican la orden de pago,

- Cuenta: cuenta interna de la aplicación sobre la que se «cargará» el importe que se abone.

- Estado: Activo y bloqueado.

- Tipo AT-45: Sigue la codificación del espacio SEPA, viajará en el cuaderno AEB 34.

- Proposito AT-44:Sigue la codificación del espacio SEPA viajará en el cuaderno AEB 34.

- Propia: Operación final de abono que aparecerá en la cuenta en el caso que el destinatario de la transferencia corresponda a la propia entidad.

- Comisión: Importe cobrado por la operación de transferencia.

- Importe:Importe a abonar.

- Ordenante: Cuenta de salida del importe (deudo) para su pago al destinatario de la transferencia.En general será la propia entidad. Puede rellenarse los valores propios accediendo al menú, herramientas, selección y marcar «Ordenante empresa»,

- Por cuenta de: Nombre del ordenante final (cliente de la empresa). Beneficiario: Destinantario de la operación de abono es fundamental la introducción de su IBAN y BIC.

- Concepto: Motivo de la transferencia, texto libre.

Según el periodo deseado se accede a este misma pantalla para generar las transferencias.

Para ello se seleccionan y se ejecuta crear transferencia.

Las consecuencias son:

- Corre fecha anterior y próxima.

- Genera una remesa AEB 34 para abonar en cuenta o transmitir a una entidad externa.

- Se gestiona por Truncamientos, AEB 34.

- Genera una remesa AEB 19 para su cargo en las cuentas pagadoras.

Truncamiento transferencias

Los ficheros AEB 34 gestionan en la zona SEPA las operaciones de transferencias (inlcuidas las de traspaso en la propia entidad).).

Transferencia SEPA: conocida en el ámbito internacional como SEPA Credit Transfer (SCT).

Es un instrumento de pago regulado por el Consejo Europeo de Pagos (European Payments Council EPC) a través de las normas de funcionamiento del esquema de transferencias SEPA.

La transferencia SEPA es un instrumento de pago básico para efectuar abonos no urgentes en euros, sin límite de importe, entre cuentas bancarias de clientes en el ámbito de la SEPA, de forma totalmente electrónica y automatizada.

Nota: Los campos en gris se mantienen por coherencia con los formatos obsoletos, en futuras versiones serán eliminados.

Ordenante

- IBAN: Formato normalizado mediante el Código Internacional de Cuenta Bancaria.

- BIC: Código Swift de la entidad del beneficiario, Business Identification Code.

- Sepa: Los tipos son Sepa, Otro, y cheque.

- Identificación del ordenante – NIF:será el NIF o NIE del ordenante.

- Identificación del ordenante – Sufijo: cuando el ordenante desee identificar distintos tipos de pago.

- Fecha

- de origen:

- creación del fichero.

- operación:

- ejecución o emisión de las órdenes.

- CCC/IBAN:Identificación por CCC o por IBAN.

- Ordenante IBAN:

- Cuenta del cliente ordenante (AT-01 SEPA RB):Para cuentas nacionales, podrá ser en formato CCC ó en formato IBAN.

- Nombre del ordenante.

- Dirección del ordenante:

- tipo vía, nombre vía, número y piso del domicilio del ordenante.

- código postal y nombre de localidad/capital del domicilio del ordenante.

- nombre de la provincia del domicilio del ordenante

- País: código ISO del país3 de la dirección del ordenante. Este campo es obligatorio si se rellena alguno de los campos de la dirección del ordenante. España tiene asignado el código «ES».

- Referencia del ordenante: Código identificativo para el ordenante de cada transferencia presentada. Beneficiario cuenta: para cuentas nacionales, podrá ser en formato CCC ó en formato IBAN. Para cuentas no nacionales, deberá ser el IBAN de la cuenta del beneficiario.

- Importe: de la transferencia en euros.

- Tipo de gastos: 3 = Gastos compartidos.

- Beneficiario BIC: Se indicará el “Business Identification Code” (BIC) o código SWIFT de la entidad del beneficiario.La entidad de crédito podrá incluir este dato si el ordenante no lo facilitara.

- Nombre del beneficiario.

- Dirección del beneficiario:

- tipo vía, nombre vía, número y piso del domicilio del beneficiario.

- código postal y nombre de localidad/capital del domicilio del beneficiario

- nombre de la provincia del domicilio del beneficiario

- País del beneficiario: código ISO del país de la dirección del beneficiario. Este campo es obligatorio si se rellena alguno de los campos de la dirección del beneficiario. España tiene asignado el código «ES».

- Concepto: Texto enviado por el ordenante al beneficiario.

- Referencia para el beneficiario: referencia identificativa del pago dada por el ordenante a petición del beneficiario.

- Tipo de transferencia (AT-45 SEPA RB): código de 4 letras que indica, de forma general, el objeto de la transferencia de acuerdo con una lista de códigos recogidos en la norma ISO 20022 UNIFI. Regla de uso para transferencias nacionales: en los casos de transferencias para pago de nóminas o de pensiones, será obligatorio indicarlo en este campo con el código “SALA” (pago de nómina) o con el código “PENS” (pago de pensión).

- Propósito de la transferencia (AT-44 SEPA RB): código de 4 letras que informa sobre la razón o motivo de la transferencia de acuerdo con una lista de códigos externos que recoge la norma ISO 20022.

Beneficiario

- Identificación del beneficiario (AT-24 SEPA RB): Código de identificación del beneficiario como organización. Si el beneficiario es identificado como organización, tendrá que seleccionar uno de los siguientes códigos (36 posiciones): A seguido de 35 posiciones = Código BIC • I seguido de 35 posiciones = Otro código de identificación.Identificación del beneficiario (AT-24 SEPA RB) = Emisor código de identificación del beneficiario como organización. Campo opcional para indicar el emisor del código de identificación que solo puede utilizarse cuando el tipo de identificación elegido sea el “I” – Otro código de identificación.

- Identificación del beneficiario (AT-24 SEPA RB) = Código de identificación del beneficiario como persona. Si el beneficiario es identificado como persona, tendrá que seleccionar el siguiente código (36 posiciones).

- Identificación del beneficiario (AT-24 SEPA RB) = Emisor código de identificación del beneficiario como persona.

- Emisor que asigna el identificador. Este campo es opcional para indicar el emisor que ha asignado el identificativo utilizado en el campo 9 para identificar al beneficiario como persona.

Regla de uso en la comunidad española:

se deberá cumplimentar para las operaciones de ámbito nacional con el texto “NIF”, “NIE” o el que corresponda al tipo de identificación utilizado.

Beneficiario último

- Beneficiario último: Nombre último beneficiario, nombre de la persona o empresa a favor de quien el beneficiario recibe la transferencia.Está referido al nombre del último beneficiario. Cuando la operación la recibe el beneficiario en nombre de otra persona o empresa, se consignará en este campo el nombre de la misma.

- Identificación del último beneficiario (AT-29 SEPA RB) = Código de identificación del último beneficiario como organización.Si el último beneficiario es identificado como organización, tendrá que seleccionar uno de los siguientes códigos (36 posiciones): • A seguido de 35 posiciones = Código BIC • I seguido de 35 posiciones = Otro código de identificación. Identificación del último beneficiario (AT-29 SEPA RB) = Emisor código de identificación del último beneficiario como organización. Campo opcional para indicar el emisor del código de identificación que solo puede utilizarse cuando el tipo de identificación elegido sea el “I” – Otro código de identificación. Identificación del último beneficiario (AT-29 SEPA RB) = Código de identificación del último beneficiario como persona. Si el último beneficiario es identificado como persona, tendrá que seleccionar el siguiente código (36 posiciones):• J seguido de 35 posiciones = Otro código de identificación Regla de uso en la comunidad española: figurará el código “NIF”, “NIE”, etc. del último beneficiario.

- Identificación del último beneficiario (AT-29 SEPA RB) = Emisor código de identificación del último beneficiario como persona.

- Emisor que asigna el identificador. Este campo es opcional para indicar el emisor que ha asignado el identificativo utilizado en el campo 15 para identificar al último beneficiario como persona. Regla de uso en la comunidad española: se deberá cumplimentar para las operaciones de ámbito nacional con el texto “NIF”, “NIE” o el que corresponda al tipo de identificación utilizado.

Balanza de pagos

- Clase de pago: 01 – Mercancía 02 – No mercancía.

- Estadístico: Código estadístico del concepto de pago, partida arancelaria o código de operación invisible.

- NIF del emisor: de valores y empréstitos.

- NOF: Número de operación financiera (NOF).

- Código ISIN

Domiciliaciones

-La domiciliación bancaria es una forma de pago consistente en dar la orden al banco de que atienda periódicamente o puntualmente, todos los recibos que una empresa, administración o particular pase al cobro contra una cuenta bancaria periódicamente.

Gracias a esta operación se cargarán los apuntes en las cuentas de los deudores.La aplicación es capaz de gestionar SEPA 19.

Adeudos Directos SEPA en fichero electrónico SEPA son las siglas en inglés de Single Euro Payments Area” es decir, Zona Única de Pagos en Euros.

Un instrumentos de pago uniformes es el Adeudo Directo, conocido en el ámbito internacional como SEPA Direct Debit (SDD).

Este instrumento de pago está regulado por el EPC a través del SDD Scheme Rulebook.

El Adeudo Directo SEPA Esquema Básico es un instrumento para presentar al cobro de forma electrónica y automatizada operaciones de pago en euros, entre cuentas bancarias de clientes, particulares o empresas, abiertas en entidades adheridas al SEPA Core Direct Debit Scheme.

El deudor otorga al acreedor una autorización,orden de pago, para cargar fondos contra una cuenta en su entidad de crédito.

Adeudo Directo Básico SEPA es la denominación de un tipo de adeudo domiciliado diseñado por el EPC para su aplicación en el ámbito de la zona SEPA.

Puede definirse como un servicio de pago destinado a efectuar un cargo en la cuenta de pago del deudor, en el que la operación de pago es iniciada por el acreedor sobre la base del consentimiento dado por el deudor al acreedor y transmitido por éste a su proveedor de servicios de pago.

- Acreedor: Emite los Adeudos Directos basándose en una orden de domiciliación o mandato previo.

- Titular de la cuenta de abono del Adeudo Directo.

- Entidad del Acreedor: Recibe el fichero de Adeudos Directos y lo procesa. Mantiene la cuenta de abono.

- Entidad del Deudor o domiciliataria: Recibe y gestiona el Adeudo Directo emitido por el acreedor para procesar el cobro. Mantiene la cuenta de cargo.

- Deudor: Autoriza la Orden de Domiciliación o mandato al acreedor para que éste pueda emitir Adeudos Directos.

- Titular de la cuenta de cargo del Adeudo Directo.

- Tanto el acreedor como el deudor pueden ser personas físicas o jurídicas.

- Presentador:

- El acreedor podrá realizar la presentación del fichero a través de un tercero, llamado presentador.

- Es por tanto, quien transmite el fichero de adeudos directos a la entidad del acreedor, en su nombre o en el del acreedor.

- Último Acreedor:

- Dato opcional para procesar el adeudo, si bien deberá comunicarse cuando sea distinto del acreedor.

- Titular de la Domiciliación o Último Deudor:

- Dato opcional para procesar el adeudo, si bien deberá comunicarse cuando el titular de la domiciliación sea distinto del deudor.

Cedente acreedor

- Ident cedente acreedor:código de pais + digitos de control + nif + sufijo de operación.

- Nombre cedente:

- Dirección cedente: Datos de tipo de vía, nombre de la vía, número y piso del domicilio del Datos del código postal y el nombre de la localidad del domicilio del acreedor.

- Nombre de la provincia del domicilio del cedente.

- País cedente:

- IBAN cedente:

- cuenta de abono (los abonos no son automáticos).

- CCC cedente:

se mantiene por coherencia con modelos anteriores.

Ordenante (deudor titular de la cuenta)

- Nombre:

- Identificación:

- Dirección:

- Datos de tipo de vía, nombre de la vía, número y piso del domicilio del Datos del código postal y el nombre de la localidad del domicilio del acreedor.

- Nombre de la provincia del domicilio del ordenante.

- BIC ordenante:

- IBAN ordenante:

- CCC ordenante:

Se mantiene por coherencia con anteriores informaciones.

- País ordenante:

- Físca o Jurídica: Tipo de persona fiscal.

- Cuentas internas:

aparecen a la derecha de dirección, pais y cuenta IBAN son las cuentas internas sobre las que se ralizan los cargos.

Esta relación viene dada por la identificación del cedente y la referencia del mandato.

Sólo cambiando esa ficha podrá desviarse el cargo.

Cedente acreedor último

Nombre:

Tipo de persona física o jurídica:

Identificadores:

———————– Referencia de mandato

Identificador único para cada cedente:

Podría corresponder a la matricula de un vehículo para un seguro.

———————– Fechas

- Firma:

- Fecha de autorización de los cargos.

- Operación:Fecha de operación.

- Valor: Fecha por valoración.

———————– Operación

- Categoría: Siguiendo la clasificación AT-59.

- Propósito: Siguiendo la clasificación AT-58.

- Propia: Es la operación que se realizará efectivamente por la operación y se transmitirá al cliente final.

Esta operación se toma al cargar el fichero por truncamiento de la ficha de Cedente.

En caso que el cedente no existiera se guarda y se pone como operación 0.

Una vez cargada puede modificarse directamente desde el mantenimiento de truncamiento domiciliaciones pulsando sobre «Herramientas» y modificando «Operación».

———————– Movimientos

- Comisión:A cargar en el deudor.

- Importe:Del abono.

———————– Recibo

Con la nueva modificación de SEPA se abandonan las línea 2 a 7 de los recibos, solo será efectiva la 1.

Se mantiene por coherencia con antiguos formatos.

———————– Titular del Recibo si distinto

Solo tiene sentido si el titular del recibo (por ejemplo tomador del seguro) no coincide con el pagador.

- Nombre:

- Tipo de persona:

- física o jurídica.

- Identificadores

Balanza de pagos

- Clase de pago:01 – Mercancía 02 – No mercancía.

- Estadísitico:Código estadístico del concepto de pago, partida arancelaria o código de operación invisible.

- NIF del emisor:de valores y empréstitos.

- NOF:Número de operación financiera (NOF).

- Código ISIN

Ficha domciliaciones AEB 19 SEPA

Operatoria de las domiciliaciones:

Operatoria de las domiciliaciones

- Tras su incorporación por se comprueba si hay nuevos ordenantes o cedentes.

- Si se ha creado un nuevo cedente hay que entrar en <Códigos>,<Códigos de truncamiento>, buscar la nueva ficha cuyo estado sera I de inactivo y modificar el número de operación interna que ejecutará y activarlo.

- Si se ha creado un nuevo ordenante hay que entrar en <Códigos>,<Códigos de truncamiento>, buscar la nueva ficha cuyo estado sera I de inactivo y modificar el número de cuenta si fuera necesario y activarlo.

- ¿ Siempre se crean los ordenantes ? No, solo se crean los ordenantes que son de la propia entidad para ello si atendemos a SEPA 19.v.14 el sistema comprueba que el BIC de cargo se corresponde con el de la ficha empresa de la aplicación. <Códigos> <Códigos de Organización> en caso de ser cierto lo crea. Para formatos anteriores recorre la entidad y oficina contrastando contra <Códigos> <Códigos de truncamiento> .

- ¿ Qué es el estado ? El estado permite detener (0), intentar cobrar si hay saldo (1), cobrar aunque se produzca descubierto (2), transmitir o devolver por truncamiento.

- Una vez marcado los estados correctos se elijirá en la barra de herramientas Pasara a cuenta, devolver o transmitir.

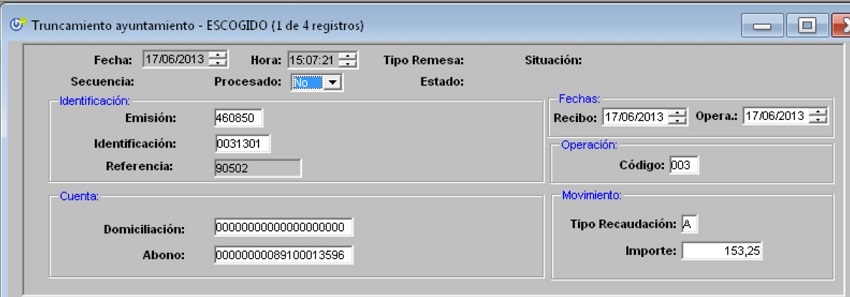

Recaudación tributos y otros ingresos municipales AEB 60

El cuaderno 60 nació el mes de junio de 1992 como consecuencia de las solicitudes que los diferentes entes de la Administración Local estaban haciendo al Sistema Financiero para colaborar en la recaudación de sus tributos, satisfaciendo esas demandas y estableciendo un procedimiento normalizado único para el cobro de cuotas o tributos periódicos, ya fuese mediante la modalidad de pago por ventanilla o domiciliación en cualquier Entidad de Crédito operante en España.

Entidad Gestora:

Es la que gestiona la recaudación.

Generalmente coincidirá con el Organismo Emisor, si bien podrá ser cualquier entidad que, cumpliendo todos los requisitos del procedimiento, se encargue de emitir los documentos de pago, recibir la información, relacionarse con las Entidades Colaboradoras, etc.

En el caso de que coincida con el Organismo Emisor, se identificará como aquel, con el código INE, y si se trata de una Entidad de Crédito, como en el caso de las colaboradoras, la identificación será el Número de Registro en el Banco de España (N.R.B.E.)

* Organismo Emisor:

Será siempre aquel al que se le presta el servicio de recaudación, y se identificará por el código INE que tenga asignado por el Instituto Nacional de Estadística.

* Entidad Colaboradora:

Entidades de Crédito autorizadas para efectuar la recaudación.

Se identificarán por el N.R.B.E.

Operatoría:

En operaciones especiales de ventanilla Recaudación de Ayuntamientos hay que asignar dos operaciones.

Estas dos operaciones de abono serán una metálica y lo otra de no metálico para el pago de los impuestos.

Debe existir una cuenta puente para hacer los pagos al Ayuntamiento.

Por ventanilla pondremos esta cuenta y abonaremos el importe del impuesto.

En caso de querer domiciliar los pagos pondríamos el número de cuenta del socio en el campo cuenta.

AEB 63 embargos

Procedimiento centralizado de información y ejecución de embargos de dinero en cuentas a la vista abiertas en Entidades de Depósito por deudas tributarias y otras de derecho público.

Ente u Organismo Presentador es el que está facultado, por convenio o delegación, para llevar a cabo las actuaciones que se describen en este procedimiento a solicitud de uno o varios Entes u Organismos Ordenantes.

Puede coincidir con el Ente u Organismo Ordenante.

Ente u Organismo Ordenante es el titular de derecho en su ámbito territorial para solicitar información y ordenar embargos.

Podrá ser diferente al Organismo Presentador en los casos en que éste sea de carácter supramunicipal.

Entidad de Depósito es la Entidad obligada por la normativa legal vigente a dar información y ejecutar los embargos en las cuentas a la vista abiertas en la misma, de conformidad con el procedimiento que se describe.

Operatoria:

Fases del procedimiento

- Solicitud de información. (La entidad genera el fichero con los deudores)

- Entrega de la información solicitada.Dado el fichero emitido por el presentador, se recupera por la opción truncamientos, recepción. Una vez cargado accedemos a la opción de <Truncamiento><AEB 63>. Operamos seleccionando <Herramientas> <Selección><Asigna Cuentas>. El proceso cruza el nif de las personas presentadas y asigna el número de cuentas en las que son titulares (o cotitulares).

- Orden de ejecución de embargo.

- Comunicación del resultado de las retenciones.

- Ordenes de levantamiento de retenciones.

- Resultado final de retenciones

Operatoria -VERSION SEPA

La aplicacion reducida SEPA se constituye como un actualizador de formatos obsoletos a las nuevas especificaciones SEPA.

Ademas puede sert usado como gestor de domiciliaciones y transferencias independiente.

El menu SEPA incluye:

Recepcion, Domiciliaciones, Transferencias, Codigos y Remesas.

AEB-43: Doble cuenta, conciliación y autoconciliación

Mediante la importación de los ficheros AEB 43 la solución informática permite operar con doble cuenta para su descarga en cuenta directamente desde otra entidad financiera de los movimientos.

Además permite la conciliación y la autoconciliación sobre una única cuenta recolectora. Los movimentos casados se marcan en el histórico de movimientos como conciliados.

Operativa doble cuenta

Nuestra empresa firma un acuerdo de colaboración con un banco o caja. Por cada cuenta en nuestra empresa se apertura una en la otra entidad. Sobre las cuentas-banco se logra acceder al sistema bancario (transferencias, pago pensiones, telefonía etc.).

Diariamente los saldos de las cuentas-banco son saldados y las diferencias son abonadas o cargadas en la cuenta general de la empresa mantenida en el banco.

Comunicación cuentas de abono para Tesoreria

Los datos a introducir son:

- Nif: Nif del titular

- IBAN anterior

- IBAN actual

- Fecha de firma

- Comunica: «S»,»N»

Para generar el fichero, se seleccionan los registros utilizando la linterna y tomando los criterios deseados. Tras ello, en <Fichero><Impresión> se pulsa sobre «Exportación Tesorería».